货币基金消失论再起,债券收益率持续下行,货基未来真会消失吗?

- 科技

- 2024-12-23 05:00:05

- 41

来源:@财联社APP微博

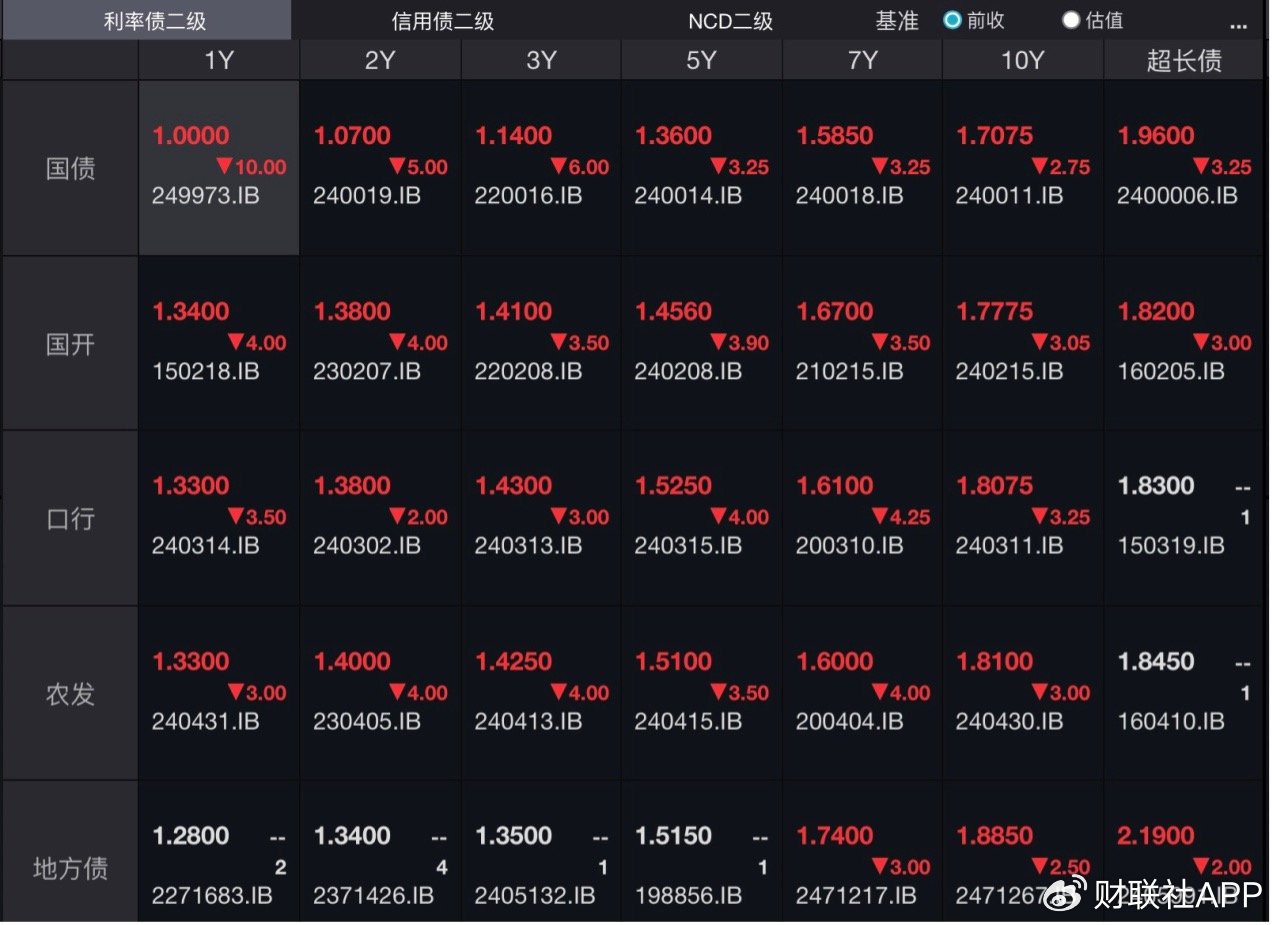

财联社12月22日讯(记者 闫军)进入12月以来,国债收益率的下行成为热议话题。无风险收益的代表10年期国债收益率连创新低,再次下行至1.7附近,30年期国债收益率稳定在“1”时代。到了12月20日,再有标志性事件出现,1年期国债收益率下行至1%,为2009年来的首次。

国债收益率下行,和债基喜提大涨不同,货基收益率连下台阶。以12月20日来看,全市场有32只货基7日年化收益率低于1%。当货币基金7日年化收益率跌破1%,两个问题成为当前讨论的焦点:一是货基降费是否提升议程?二是随着收益率下行,未来国内货基会不会重蹈美国最大货币基金Paypal的覆辙,最终走向消亡?

1年期国债收益率下行至1%,意味着什么?

债券市场再次上演历史性的一幕,1年期国债收益率下行至1%,30年期国债到期收益率下行破2%,触及1.96%;10年期国债到期收益率则再次逼近1.7%的重要关口。

12月9日中央政治局会议中,明年要实施更加积极的财政政策和适度宽松的货币政策。央行坚持“支持性的货币政策立场”,引导货币市场利率下行,支持实体经济发展,同时央行为疏通货币政策传导过程中的堵点采取了一系列措施,这导致货币市场工具的收益率普遍出现比较明显的下行。

不过,12月初期,长端利率下行速度要显著快于短端利率,为何在12月20日,1年期国债迅速下行?

财通基金固收研究部指出,这是央行约谈金融机构的适应性反应。

据《金融时报》报道,12月18日上午,央行约谈部分金融机构,要求关注自身利率风险并加强债券投资稳健性。从8月份央行出手引导债市利率来看,市场认为央行可能更加关注中长期债券的收益率过低问题,对于短期债券收益率的下行具有一定容忍度,基于上述对央行态度的理解,投资者在18日央行约谈金融机构的消息传出后进行了买入短端、卖出中长端的交易,使得中长期债券收益率上行,短期债券收益率下行。

财通基金复盘了央行约谈机构后的市场表现,12月19日,相比17日,1年、2年、3年国债收益率下行9.48、7.53、5.32bp,而10年、20年、30年国债收益率上行5.07bp、7.05bp、7.05bp。到了20日,在跨年配置需求和强烈的降准降息预期下,市场对中长端债券延续了“每调买机”的交易逻辑,部分机构则选择避开央行对中长期债券潜在干预的风险,大量买入短期限债券,最终形成了各期限利率债收益率的大幅下行的现象。

业内指出,而在此背景下作为主要投资于货币市场工具的货币基金,收益率的下行是当前货币政策和货币市场环境下的必然结果,考虑到货币政策的立场仍在持续,未来货币基金收益率存在进一步下行的可能性。

货基降费将至?

在主动权益基金、ETF以及债基降费潮之后,货基被调侃为“公募基金最赚钱的产品之一”。随着收益率下行,货基是否需要降费成为热门讨论话题。

以12月20日数据来看,有32只货基收益率低于1%,对比管理费率,在0.15%至0.9%之间不等,券商资管在7日年化收益率与年度管理费率上的“倒挂”更为明显,即收益率更低,有的年管理费达0.9%。相对而言,公募基金货币基金管理费率相对较低,在0.15%至0.33%之间,平均管理费率约为0.28%。

在业内看来,货基产品同质化明显,同时受市场利率波动影响明显,通过降费让利来获得竞争力保住规模势在必行。

事实上,也已经有不少货币基金已经开始主动降费了。今年以来,包括国寿安保基金、大成基金、渤海汇金等旗下货基均有不同程度的降费举动。以渤海汇金为例,渤海汇金将旗下汇添金货币市场基金管理费率从每年0.3%下调至0.25%;托管费率则从0.1%下调至0.05%。

货基未来会消失吗?

当7日收益率跌破1%,意味着货基躺赢的时代已经结束了。那么随着利率进一步下行的预期,未来,货基会消失吗?

以美版“余额宝”Paypal的过往案例来看,货币市场的收益率对客户有吸引力,决定了货币基金产品的生命力。

兴证全球基金此前曾经做过梳理,Paypal兴衰可以分为三个阶段:

一是在2002年至2004年的利率下行周期中,Paypal勉强通过大幅降低费率维持住超过1%的收益率,期间规模仅增长了31%,而活跃账户数和年成交总额分别上升1.5倍和8倍;

二是在2005年至2007年利率上行期间,货币基金的年收益率超过4%,规模出现连续翻番,增长了3.5倍,而同期活跃账户数和年成交总额分别上升1.8倍和1.5倍。该基金的管理规模一度达到近10亿美元。由于货币基金规模的增速远远高于账户和成交额的增速,说明客户在货币基金账户中留了更多的钱,甚至很可能凭借高收益从银行吸收了部分存款。

第三阶段,2008年以后,美国施行零利率政策,基金公司大多通过继续放弃管理费用来维持货币基金组合不亏损,所有货币基金的业绩都超低,Paypal货币基金的收益优势丧失,规模也逐步缩水,Paypal最终在2011年选择将货币基金清盘。

当利率持续下行后,货币基金收益率被进一步压缩,未来会怎样?业内人士观点也有了分歧。

有观点认为,货币基金即便不会消失,在收益率如此下行之下,吸引力降低也会导致实际上的消亡。

不过,更多机构观点认为,当前谈论货币基金消失为时过早。

有机构人士解释,货币基金的收益率主要取决于其所投资的存单、存款、逆回购、信用债等资产的收益率,近期货币基金收益率的下行主要还是由于持续宽松的资金面,引起债券市场收益率整体下行。

从规模变化来看,随着收益率的下行,由于管理费用与摩擦成本的存在,货币基金作为流动性管理工具的性价比有所下降,进而影响管理规模增长。与此同时,部分公司可能会采取降费措施,以提升持有人的整体收益,从而稳住规模。

“整体而言,作为居民和企业进行流动性管理的重要工具之一,在收益率能够持续覆盖管理成本的情况下,货币基金在未来仍然会保有一定的规模。”上述人士指出,短期若国内经济基本面出现超预期向好,货基收益率可能震荡向上。

还有业内人士进一步补充,以余额宝等“宝宝类”产品为例,国内货币基金与消费场景强挂钩,“宝宝类”产品的生命力要明显强于美国的货币基金。

发表评论